米国売上税登録・売上税申告

売上税(Sales and Use Tax)は米国の州税の一種であり、消費税同様の間接税です。当社ではこれらの売上税登録及び売上税申告を実施します。

TOUCH

メリット

メリット

- 米国州税の売上税の課税要件(ネクサス)に該当したら州売上税の税申告の義務が発生します。

- 州売上税の申告を対応することにより全米での販売が可能となります。

- 当社ではAmazonやShopifyとの連携した税申告ツールを使っているためシームレスな申告が可能となります。

TOUCH

制約事項

制約事項

- 州税であるため、各州での税登録義務が発生すると、数多くの州での売上税申告が必要となります。

TOUCH

ご利用企業

ご利用企業

- 米国向けに越境ECを検討している企業

- ShopifyやWooCommerce利用企業

- B2Bで米国で売買をしたい企業

- デジタル販売を行いたい企業

Flow of Sales Tax Registration

売上税登録までの流れ

売上税登録までの流れは下記の通りです。

1

簡易分析

貴社が売上税登録に該当しているかどうかを確認します。

2

契約締結

売上税登録・売上税申告代行の契約を当社と貴社とで締結します。

3

必要書類提出

必要情報や必要書類などを貴社にご準備頂きます。準備が出来ましたら税番号登録申請書の提出を行います。

売上税番号は米国向け取引の最適な解決策

売上税番号を保有すれば現地での販売が可能となります。逆に非米国企業でもこれらの税申告義務はございます。

Flow of Sales Tax Returns

売上税申告の流れ

売上税申告の流れは下記の通りです。

1

取引データ受領

貴社から取引データを受領します。

2

申告内容の承認

当社側で作成した申告内容を承認頂きます。

3

申告書提出

税務当局に申告書を提出します。なお、同時に、税額の支払いをお願いします。

MyOpti内で申告内容を確認頂けます。4

申告書保管

当社にて税申告書を保管します。

保管期間は契約により異なります。TABLE OF CONTENTS

loading...

TOUCH

アドバイスから申告・納税まで

アドバイスから申告・納税まで

- 当社では意見書の作成から税申告まで一括して対応します。

- 該当する税法や判例の他、最新の電子インボイス税制などのアドバイスも可能です。

- 間違えた地域での税登録を防ぎます。

- 意見書の結果に基づいて税登録や税申告も実施、納税対応も行っています。

TOUCH

70カ国以上の対象地域

70カ国以上の対象地域

- 当社ではEU、英国、UAE、ロシア、北米、カナダ、韓国、中国、インドなど、世界70カ国での税登録や税申告を対応可能です。

- またアドバイザリーではグローバルな世界最大級の税理士法人と提携し、世界140カ国以上の地域でのアドバイスが可能です。

- 一括して貴社ビジネスをご支援させて頂きます。

TOUCH

越境ECに関する知見とIT化

越境ECに関する知見とIT化

- 越境ECという言葉が黎明期であった13年前より当該分野ばかりを対応。

- 税務だけでなく関連する越境ECの情報も多くございます。また、越境EC周辺企業とも提供して価値を創造しています。

- 越境ECの税申告に特化したMyOptiをご利用頂き、一貫した対応が可能です。

Our Services

当社のサービス

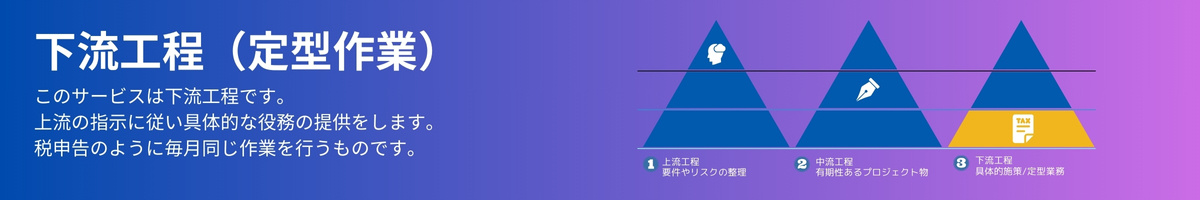

当社では上流工程から下流工程まで様々なご支援が可能です。