欧州付加価値税の納税義務は資産の譲渡または役務の提供を行う事業者がその義務を負います。事業者は、営む場所、目的、結果を問わず、独立して経済活動を営むものを指し、ここで言う経済活動とは、鉱業、農業、専門的サービスを含む、生産、商品販売、サービス提供に含まれる全ての活動を指し、収入を得るために継続的に有形または無形資産を利用することを指します。

事業者は他の事業者や最終消費者から付加価値税(仮受VAT)を徴収し、また仕入経費やオフィス家具等で付加価値税(仮払VAT)を支払います。この仮受VATと仮払VATの差額を該当する加盟国に納税する義務があります。

納税のタイミングは加盟国によって異なりますが、一般的に、四半期ベース(毎四半期)または月次ベース(毎月)となります。

事業者(Taxable Person)

事業者は、営む場所、目的、結果を問わず、独立して経済活動を営むものを指し、

ここで言う経済活動とは、鉱業、農業、専門的サービスを含む、製造、商品販売、サービス提供に含まれる全ての活動を指し、収入を得るために継続的に有形または無形資産を利用することを指します。

すなわち、製造業や商社、金融機関など多くの会社のみならず、経済活動を収入を得るために行う個人も該当します。また、欧州連合域外の法人や個人の他、パートナーシップやジョイントベンチャーでも、欧州連合域内で資産の譲渡や役務の提供を行う限り欧州付加価値税法上は全て事業者に該当します。

事業者にも、「課税取引」のみを行う会社と「非課税取引」のみを行う会社とに分類できます。「課税取引」の代表としては、製造業や商社等での物品の販売等の商行為が挙げられます。「非課税取引」の代表として、金融機関や福祉・保健関連、教育関連の企業や組織による物品販売や役務提供が挙げられます。

課税取引を行う事業者も、非課税を行う事業者も、どちらも事業者(Taxable person)です。なお、非課税取引を行う事業者であっても、一部は課税対象取引で、一部は非課税対象取引であることもあります。

【事例】

質問:

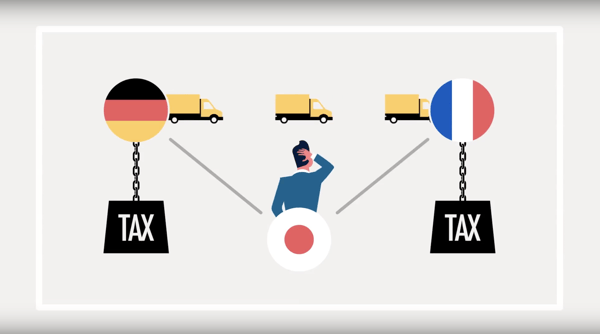

私は日本でEC事業者として開業したばかりの個人事業主です。現在、欧州のAmazonを利用して欧州地域の消費者に対してカメラを販売しています。現在、Amazon FBAサービスというサービスを利用しています。このFBAサービスというのは、自社の在庫(所有物)を欧州Amazonの指定する倉庫に在庫として保管しており、顧客からの受注が発生するとAmazonが当社の代わりに顧客に対して物品を配送するサービスです。

FBA倉庫地としては、ドイツとフランスにあり、当該倉庫地よりドイツ国内やフランス国内の消費者の他、各地の欧州連合内の消費者に対してもカメラを販売しています。私は現地でVAT番号を取得する必要がありますか。

回答:

本件において、質問者は個人ではありますが、個人事業主として収入を得るために定期的に物品販売を行っています。すなわち、この質問者は欧州付加価値税法上の事業者であると言えます。

欧州付加価値税法の事業者が、欧州連合域内で有償にて資産を販売することは課税対象取引となります。このため、質問者は現地にてVAT番号を取得する必要があります。尚、本ケースでは、最低限ドイツとフランスとでVAT番号を取得しなければなりません。

1. 小規模事業者の特別措置

特例として、欧州付加価値税には小規模事業者の特別措置(281条~292条)という特別制度があります。各加盟国では、売上が一定金額に満たない事業者を「小規模事業者」とみなし、これらの事業者による取引を課税対象外とすることが出来ます。ただしこの小規模事業者の特別措置制度は、EU在住企業に対してのみの適用となります。

つまり、EU域内で課税対象取引を行う日本企業は、たとえ売上の規模が小さくても小規模事業者の特別措置制度を利用することは出来ません。このため、もし日本企業がこれらの課税活動を行った場合、課税活動を行った地(課税地)において付加価値税登録及び付加価値税申告を行う必要があります。

【事例】

質問:

当社は日本でおもちゃ雑貨店を個人事業主として経営しております。日本国内での売上は年間1000万円未満であり、消費税の課税事業者ではありません。

今般、おもちゃを欧州Amazonにて販売したいと考えるようになり、スペインのFBA倉庫を利用する予定です。当社の今年の日本の実店舗の売上予想は800万円です。また欧州AmazonでFBAを利用したスキームの売上予想額は年間200万円です。欧州連合では小規模事業者の特例で売上が少ない時はVAT番号を準備しなくても良いと聞いたことがあります。当社ではこの特例を利用できますか。

回答:

本件において、質問者は個人ではありますが、個人事業主として収入を得るために定期的に物品販売を行っています。すなわち、この質問者は欧州付加価値税法上の事業者であると言えます。本来は、欧州連合内の事業者であれば、年間売上が各加盟国の小規模事業者に該当する金額内であれば、VAT登録を行わなくても問題がありません。

しかし本件では、貴社は非EUの事業者であるため、小規模事業者の特例を利用できる欧州連合内の事業者ではありません。よって貴社は売上が僅かな額発生する場合においても、該当加盟国においてVAT番号を取得しなければなりません。

リバースチャージ制度

EUでは、リバースチャージ制度という制度があります。通常、課税売上のある事業者は、顧客より付加価値税を課税・徴収し、これを税務署に納付しなければなりません。リバースチャージ制度は、本来は資産や役務の提供者である納税義務をシフトし、資産の取得者または役務の受益者に転嫁される制度を指します。

リバースチャージ制度はあくまでも納税義務の転嫁であるだけで、非課税取引というわけではなく課税取引となります。

リバースチャージ制度を利用する際には、リバースチャージが適用される旨、及びその根拠条文をインボイス上に記載する必要があります。

【事例】

質問:

当社は日本の弁護士法人です。クライアントは主に法人ですが、個人のもあります。また、これらの法人や個人の中に、1社だけフランスの法人があります。リバースチャージという制度があると伺いましたが、当社でも利用できますか。

回答:

本件において、欧州連合国外の企業がフランス法人(より正確には事業者)に対してサービス提供を行う場合には、リバースチャージの対象となり、納税義務が当該欧州連合加盟国内の法人にシフトされます。このため、貴社はインボイス上にてVAT金額を記入し課税する必要はなく、徴税・納税する必要もありません。ただし、リバースチャージを利用するためには、インボイス上に顧客企業の正当なVAT番号を記載の他、フランス国内での現地VAT法上の該当条文を記載する必要があります。またこれ以外にもフランス国内でのVATインボイスの要件を満たさなければならないため、注意が必要です。

課税対象外法人(Non-Taxable legal Person)

研究機関や非営利法人、ボランティア団体等、事業者では無い法人は課税対象外法人に該当します。本来的に事業を営んでいない点で、金融機関や介護施設のように、非課税売上によって収入を得る法人とも異なります。

尚、例え研究機関や非営利団体、ボランティア団体であっても、欧州付加価値税法でいう課税対象取引を行う(行った)場合、欧州付加価値税法の事業者に該当します。このため、顧客より付加価値税を徴収し、税務当局に納税しなければなりません。

最終消費者(Non Taxable Person)

一般的な自然人のことで、事業により収入を得ようとする法人や個人と対比されます。最終消費者は、例え物品を購入したとしても、収入を得る目的で当該物品を購入していないため、物品購入時や役務購入時のVAT(仮払VAT)を控除したり還付することはできません。

その一方、たとえ個人であっても、事業により収入を得ようとする個人は最終消費者ではなく事業者と見なされます。このため、事業により収入を得ようとする個人は、物品購入時や役務購入時のVAT(仮払VAT)を控除したり還付することができます。

公共団体(Public Body)

付加価値税上の公共団体の対応として、国や地方政府、公的な団体は事業者とみなされません。しかしながら、事業者と同様の経済活動を行い、事業者との競争に歪みを生じさせる場合には、たとえ公共団体であっても事業者とみなされます。